Regolamento concernente i requisiti di accesso, condizioni, criteri e modalità degli investimenti del Patrimonio Destinato.

| Settore: | Normativa nazionale |

| Materia: | 55. Industria |

| Capitolo: | 55.3 sviluppo economico |

| Data: | 03/02/2021 |

| Numero: | 26 |

| Sommario |

| Art. 1. Oggetto |

| Art. 2. Definizioni |

| Art. 3. Soggetti beneficiari |

| Art. 4. Politica di investimento |

| Art. 5. Requisiti di accesso |

| Art. 6. Tipologie di interventi |

| Art. 7. Dimensione degli aumenti di capitale, dei prestiti obbligazionari con obbligo di conversione e dei prestiti obbligazionari subordinati convertibili. |

| Art. 8. Dimensione dei prestiti obbligazionari subordinati |

| Art. 9. Condizioni economiche degli aumenti di capitale |

| Art. 10. Condizioni economiche dei prestiti obbligazionari subordinati con obbligo di conversione |

| Art. 11. Condizioni economiche dei prestiti obbligazionari subordinati convertibili |

| Art. 12. Condizioni economiche dei prestiti obbligazionari subordinati |

| Art. 13. Modalità di disinvestimento |

| Art. 14. Impegni dell'impresa |

| Art. 15. Caratteri generali |

| Art. 16. Requisiti di accesso |

| Art. 17. Tipologie e dimensione degli interventi |

| Art. 18. Condizioni economiche degli aumenti di capitale |

| Art. 19. Condizioni economiche dei prestiti obbligazionari convertibili |

| Art. 20. Modalità di disinvestimento |

| Art. 21. Governance e condizioni pro-concorrenziali |

| Art. 22. Operazioni sul mercato mediante il canale diretto |

| Art. 23. Operazioni sul mercato secondario mediante il canale indiretto |

| Art. 24. Operazioni relative alla ristrutturazione di imprese |

| Art. 25. Principi dell'istruttoria |

| Art. 26. Soggetti deputati all'istruttoria |

| Art. 27. Modalità di effettuazione dell'istruttoria e dichiarazioni dell'impresa richiedente |

| Art. 28. Controlli successivi e collaborazione con autorità e amministrazioni e con la Guardia di finanza |

| Art. 29. Contenuto del Regolamento |

| Art. 30. Rapporti tra CDP S.p.A. e il Patrimonio Destinato |

| Art. 31. Rendicontazione degli interventi effettuati |

| Art. 32. Remunerazione di CDP S.p.A. |

| Art. 33. Piano economico-finanziario del Patrimonio Destinato |

| Art. 34. Modalità di remunerazione e rimborso degli strumenti finanziari del MEF |

| Art. 35. Conto corrente di tesoreria, remunerazione e funzionamento |

| Art. 36. Operazioni di provvista del Patrimonio Destinato |

| Art. 37. Operazioni di provvista con terzi |

| Art. 38. Garanzia di ultima istanza |

| Art. 39. Cumulo |

| Art. 40. Monitoraggio |

| Art. 41. Disposizioni finali |

§ 55.3.130 - D.M. 3 febbraio 2021, n. 26.

Regolamento concernente i requisiti di accesso, condizioni, criteri e modalità degli investimenti del Patrimonio Destinato.

(G.U. 10 marzo 2021, n. 59)

IL MINISTRO DELL'ECONOMIA E DELLE FINANZE

Visto il

Visto l'articolo 17, comma 3, della

Visto l'articolo 27, del

il comma 2 il quale dispone, tra l'altro, che «Gli apporti del Ministero dell'economia e delle finanze sono effettuati con decreto del Ministro dell'economia e delle finanze»;

il comma 4, il quale dispone che «Le risorse del Patrimonio Destinato sono impiegate per il sostegno e il rilancio del sistema economico produttivo italiano secondo le priorità definite, in relazione ai settori, alle filiere e agli obiettivi di politica industriale, nel Piano nazionale di riforma di cui all'articolo 10, comma 5, della

il comma 5, il quale dispone, tra l'altro, che «I requisiti di accesso, le condizioni, criteri e modalità degli interventi del Patrimonio Destinato sono definiti con decreto del Ministro dell'economia e delle finanze, sentito il Ministro dello sviluppo economico. Lo schema di decreto è trasmesso al Senato della Repubblica e alla Camera dei deputati per l'espressione del parere delle competenti Commissioni parlamentari, che si pronunciano nel termine di quattordici giorni, decorso il quale il decreto può essere comunque adottato. Qualora necessario, gli interventi del Patrimonio Destinato sono subordinati all'approvazione della Commissione europea ai sensi dell'articolo 108 del Trattato sul funzionamento dell'Unione europea. In via preferenziale il Patrimonio Destinato effettua i propri interventi mediante sottoscrizione di prestiti obbligazionari convertibili, la partecipazione ad aumenti di capitale, l'acquisto di azioni quotate sul mercato secondario in caso di operazioni strategiche. Nella individuazione degli interventi, il decreto tiene in considerazione l'incidenza dell'impresa con riferimento allo sviluppo tecnologico, alle infrastrutture critiche e strategiche, alle filiere produttive strategiche, alla sostenibilità ambientale e alle altre finalità di cui al comma 86 dell'articolo 1 della

il comma 6, il quale dispone, tra l'altro, che «CDP S.p.A. adotta il Regolamento del Patrimonio Destinato nel rispetto dei criteri di cui al presente articolo e di quanto previso dal decreto di cui al comma 5. L'efficacia del Regolamento è sospensivamente condizionata all'approvazione del Ministro dell'economia e delle finanze. Il Regolamento disciplina, tra l'altro, le procedure e attività istruttorie e le operazioni funzionali al reperimento della provvista. La remunerazione di CDP S.p.A. a valere sul Patrimonio Destinato è pari ai costi sostenuti da CDP S.p.A. per la gestione del Patrimonio Destinato»;

il comma 2, il quale dispone, tra l'altro, che «Può essere restituita al Ministero dell'economia e delle finanze, con delibera del consiglio di amministrazione di CDP S.p.A., su richiesta del Ministero dell'economia e delle finanze, la quota degli apporti che risulti eventualmente eccedente, sulla base dei criteri di valutazione della congruità del patrimonio previsti dal decreto di cui al comma 5, rispetto alle finalità di realizzazione dell'affare per cui è costituito il Patrimonio Destinato come risultante dal piano economico-finanziario del Patrimonio Destinato, tempo per tempo aggiornato. Le modalità della restituzione sono stabilite nel decreto di cui al comma 5. I beni e i rapporti giuridici apportati sono intestati a CDP per conto del Patrimonio Destinato e sono gestiti da CDP a valere su di esso in conformità al presente articolo, al decreto di cui al comma 5 e al Regolamento del Patrimonio Destinato»;

il comma 18, il quale dispone che «È autorizzata l'apertura di apposito conto corrente di tesoreria centrale fruttifero su cui confluiscono le disponibilità liquide del Patrimonio destinato. La remunerazione del conto, da allineare al costo delle emissioni di titoli di Stato nel periodo di riferimento, e le caratteristiche del suo funzionamento sono disciplinate in dettaglio nel decreto di cui al comma 5»;

il comma 8, il quale dispone che «Sulle obbligazioni del Patrimonio Destinato, in caso di incapienza del Patrimonio medesimo, è concessa la garanzia di ultima istanza dello Stato. Con il decreto del Ministro dell'economia e delle finanze di cui al comma 5 sono stabiliti criteri, condizioni e modalità di operatività della garanzia dello Stato. La garanzia dello Stato è allegata allo stato di previsione del Ministero dell'economia e delle finanze, di cui all'articolo 31 della

il comma 10, il quale dispone che «Il decreto di cui al comma 5 può prevedere ai fini della verifica della sussistenza dei requisiti di accesso la presentazione di dichiarazioni sostitutive dell'atto di notorietà ai sensi dell'articolo 47 del

Vista la Comunicazione della Commissione europea recante orientamenti sugli aiuti di Stato destinati a promuovere gli investimenti per il finanziamento del rischio (2014/C 19/04) del 22 gennaio 2014;

Vista la Comunicazione della Commissione europea recante orientamenti sugli aiuti di Stato per il salvataggio e la ristrutturazione di imprese non finanziarie in difficoltà (2014/C 249/01) del 31 luglio 2014;

Vista la Comunicazione della Commissione europea sulla nozione di aiuto di Stato di cui all'articolo 107, paragrafo 1, del Trattato sul funzionamento dell'Unione europea (2016/C 262/01) del 19 luglio 2016;

Vista la Comunicazione della Commissione europea recante quadro temporaneo per le misure di aiuto di Stato a sostegno dell'economia nell'attuale emergenza del COVID-19 (2020/C 91 I/01) del 19 marzo 2020, modificata con le Comunicazioni della Commissione in data 3 aprile 2020, C (2020)2215, in data 8 maggio 2020, C(2020)3156, in data 29 giugno 2020, C(2020) 4509, e in data 13 ottobre 2020 C(2020) 7127;

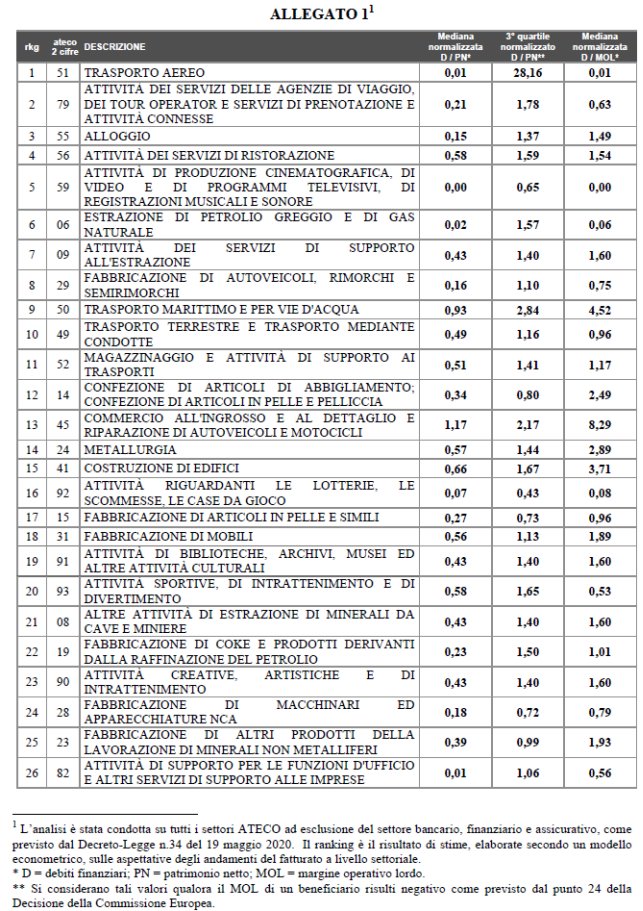

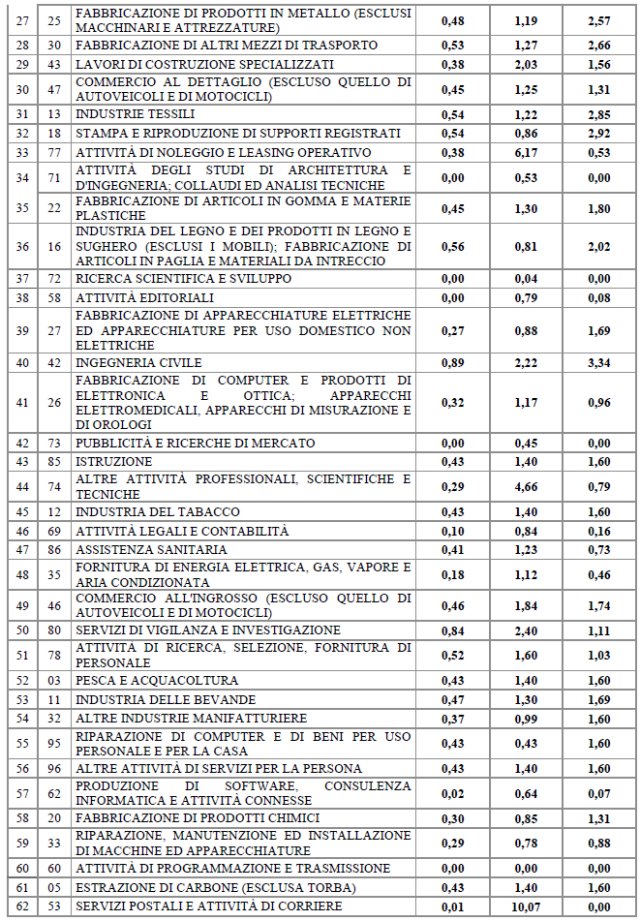

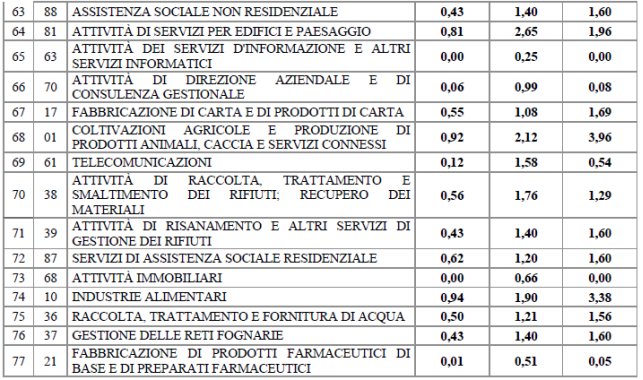

Ritenuto, ai fini di assicurare la necessaria tempestività, oggettività e efficienza degli interventi in regime di Quadro Temporaneo, di adottare un approccio c.d. ex ante, che declini i criteri di accesso delle imprese sulla base di indicatori oggettivi e predeterminati, individuati anche mediante appositi studi di settore o indagini di mercato che tengano conto della platea dei potenziali beneficiari alla luce dell'emergenza epidemiologica da COVID-19;

Considerata, altresì, l'opportunità di declinare l'operatività del Patrimonio Destinato in un ampio spettro di strumenti e prodotti;

Vista la decisione C(2020) 6459 final in data 17 settembre 2020 con cui la Commissione europea ha considerato il regime di intervento del Patrimonio Destinato ai sensi del Quadro Temporaneo compatibile con il mercato interno;

Vista la decisione C(2020)9121 final in data 10 dicembre 2020 con cui la Commissione europea ha, tra l'altro, esteso i termini entro cui il Patrimonio Destinato può effettuare interventi in regime di Quadro Temporaneo;

Sentito il Ministro dello sviluppo economico;

Udito il parere del Consiglio di Stato, adottato il 3 novembre 2020;

Acquisito il parere delle Commissioni parlamentari della Camera dei deputati e del Senato della Repubblica competenti per materia;

Vista la comunicazione, in data 14 gennaio 2021, alla Presidenza del Consiglio dei ministri a norma dell'articolo 17, comma 3, della

Adotta

il seguente regolamento:

Titolo I

PARTE GENERALE

Art. 1. Oggetto

1. Ai sensi dell'articolo 27 del

a) i requisiti di accesso, le condizioni, i criteri e le modalità degli interventi del Patrimonio Destinato;

b) i contenuti essenziali del Regolamento del Patrimonio Destinato, di cui all'articolo 27, comma 6, del medesimo decreto-legge;

c) i criteri di valutazione della congruità del Patrimonio Destinato;

d) i criteri e le modalità di restituzione al Ministero dell'economia e delle finanze da parte di CDP S.p.A. della quota degli apporti che risulti eventualmente eccedente rispetto alle finalità per cui è costituito il Patrimonio Destinato;

e) i criteri, le condizioni e le modalità di operatività della garanzia di ultima istanza dello Stato sulle obbligazioni del Patrimonio Destinato;

f) la remunerazione e il funzionamento del conto corrente di tesoreria centrale fruttifero su cui confluiscono le disponibilità liquide del Patrimonio Destinato.

Art. 2. Definizioni

1. Ai fini del presente decreto si intendono per:

a) «Data di erogazione dell'intervento»: la data in cui il Patrimonio Destinato effettua il pagamento degli importi dovuti all'impresa beneficiaria ai sensi dei contratti che disciplinano il relativo intervento;

b) «Data di richiesta dell'intervento»: la data in cui CDP S.p.A., in via diretta o attraverso gli intermediari di cui all'articolo 26 del presente decreto, riceve tutta la documentazione necessaria per l'avvio delle attività istruttorie relative all'intervento da parte del Patrimonio Destinato ai sensi del presente decreto e delle previsioni del Regolamento del Patrimonio Destinato;

c) «Investitori Qualificati»: i soggetti individuati ai sensi dell'articolo 100, comma 1, lettera a), del

d) «OICR»: gli organismi di investimento collettivo del risparmio di cui all'articolo 1, comma 1, lettera k), del

e) «FIA UE»: i fondi Oicr alternativi UE di cui all'articolo 1, comma 1, lettera m-quinquies), del

f) «decisione della Commissione europea»: la decisione della Commissione europea C(2020) 6459 final del 17 settembre 2020, con cui la medesima Commissione europea ha considerato il regime di intervento del Patrimonio Destinato ai sensi del Quadro Temporaneo compatibile con il mercato interno;

g) «decreto-legge»: il

h) «Patrimonio Destinato»: il patrimonio destinato di cui all'articolo 27 del decreto-legge;

i) «Regolamento del Patrimonio Destinato»: il regolamento del Patrimonio Destinato, di cui all'articolo 27, comma 6, del decreto-legge;

l) «Quadro Temporaneo»: la Comunicazione della Commissione europea sul «Quadro temporaneo per le misure di aiuto di Stato a sostegno dell'economia nell'attuale emergenza del COVID-19» (2020/C 91 I/01) del 19 marzo 2020, modificata con le Comunicazioni della Commissione in data 3 aprile 2020, C (2020)2215, in data 8 maggio 2020, C(2020)3156, in data 29 giugno 2020, C(2020) 4509 e in data 13 ottobre 2020 C(2020) 7127;

m) «Esperto Indipendente»: l'esperto dotato di comprovati requisiti di professionalità, di competenza tecnica, nonchè di imparzialità e indipendenza dall'impresa richiedente, come definiti dal Regolamento del Patrimonio Destinato, selezionato da quest'ultima nell'ambito dell'elenco dei soggetti accreditati da CDP S.p.A. a tal fine;

n) «CDP S.p.A.»: la società «Cassa depositi e prestiti società per azioni» (CDP S.p.A.), di cui all'articolo 5 del

o) «vendor due diligence»: valutazione del valore e della situazione economica dell'impresa oggetto dell'intervento del patrimonio destinato ai fini dell'operazione stessa commissionata dall'impresa medesima.

Art. 3. Soggetti beneficiari

1. Gli interventi del Patrimonio Destinato hanno ad oggetto società per azioni, anche con azioni quotate in mercati regolamentati, comprese quelle costituite in forma cooperativa, escluse quelle di cui all'articolo 162-bis, del testo unico delle imposte sui redditi approvato con

a) la società ha sede legale in Italia;

b) la società presenta un fatturato annuo superiore a euro cinquanta milioni;

c) la società non si trova in situazione di grave irregolarità contributiva o fiscale ai sensi dell'articolo 80, comma 4, del

d) non rientra tra le società che hanno ricevuto e, successivamente, non rimborsato o depositato in un conto bloccato gli aiuti ritenuti illegali o incompatibili dalla Commissione europea;

e) nei confronti della società, ai sensi della vigente normativa antimafia, non sussistono le cause di divieto, di decadenza o di sospensione previste dall'articolo 67 del

f) nei confronti degli amministratori, dei soci che detengono una partecipazione di controllo ai sensi dell'articolo 2359, primo comma, del codice civile e del titolare effettivo, quest'ultimo così come identificabile ai sensi dell'articolo 20 del

g) la società non è destinataria di provvedimenti di congelamento di fondi e risorse economiche o di altre limitazioni in base a normative nazionali o sovranazionali che dispongono misure restrittive nei confronti di determinati Stati o nei confronti di determinati soggetti e opera in conformità a tali normative;

h) nei confronti della società non è stata pronunciata sentenza di condanna nè di applicazione della sanzione ai sensi dell'articolo 63 del

i) gli amministratori o i direttori generali dell'impresa non sono stati sottoposti a misure di prevenzione ai sensi del

2. Ai fini della determinazione del fatturato annuo di cui al comma 1, lettera b), si prende in considerazione la voce di conto economico «ricavi», o la voce equivalente per le società che utilizzano i principi contabili internazionali, risultante dall'ultimo bilancio di esercizio regolarmente approvato e sottoposto a revisione legale, avente una data di riferimento non anteriore a diciotto mesi rispetto alla data di richiesta dell'intervento. Nel caso in cui la società appartenga a un gruppo, si fa riferimento al valore dei citati ricavi su base consolidata, al più elevato grado di consolidamento, non tenendo conto dei ricavi conseguiti all'interno del gruppo.

3. I requisiti previsti al comma 1, ad esclusione della lettera b), sono mantenuti fino all'integrale rimborso dell'intervento. Il requisito di cui alla lettera c) può essere soddisfatto entro il termine, non superiore a sei mesi a partire dalla data di erogazione dell'intervento, indicato nell'impegno vincolante ai sensi dell'articolo 80, comma 4, sesto periodo, del

4. Gli ulteriori requisiti di accesso specifici per le diverse tipologie di intervento del Patrimonio Destinato sono disciplinati, rispettivamente, nei Titoli II, III e IV.

Art. 4. Politica di investimento

1. Il Patrimonio Destinato è gestito da CDP S.p.A. sulla base delle disposizioni di cui al decreto-legge, al presente decreto e al Regolamento del Patrimonio Destinato.

2. Il Patrimonio Destinato opera in una prospettiva coerente con la sua durata, considerando i singoli interventi in un'ottica di portafoglio, anche nell'interesse di preservare il sistema economico-produttivo italiano a seguito dell'emergenza epidemiologica da COVID-19, senza specifici obiettivi di rendimento di breve termine.

3. Il Patrimonio Destinato assume un profilo di rischio coerente con il contesto emergenziale di riferimento, anche tenuto conto dell'incertezza e volatilità dei mercati conseguente all'emergenza epidemiologica da COVID-19.

4. Al fine di sviluppare un'allocazione di portafoglio bilanciata, l'ammontare massimo di ogni singolo intervento non può superare 2 miliardi di euro.

5. Le delibere degli interventi del Patrimonio Destinato previsti dal Titolo II e dal Titolo III sono assunte da CDP S.p.A. a valere sul Patrimonio Destinato e non sono delegate ai soggetti deputati all'istruttoria ai sensi dell'articolo 26.

Titolo II

OPERATIVITÀ NELL'AMBITO DEL QUADRO NORMATIVO TEMPORANEO DELL'UNIONE EUROPEA SUGLI AIUTI DI STATO

Art. 5. Requisiti di accesso

1. Ai fini degli interventi di cui all'articolo 6, comma 1, lettere a), b) e c), la società richiedente soddisfa in via cumulativa, oltre le condizioni indicate dall'articolo 3, i seguenti requisiti:

a) in assenza dell'intervento, la società rischia di perdere la continuità aziendale; il presente requisito si intende soddisfatto qualora alla data di richiesta dell'intervento il rapporto tra l'indebitamento e il patrimonio netto ovvero tra l'indebitamento e il margine operativo lordo dell'impresa richiedente, così come risultante da stime effettuate con analisi ex ante per conto del Patrimonio Destinato, risulti essere maggiore rispetto al livello normalizzato specifico del settore in cui opera l'impresa, calcolato come la media del rapporto tra l'indebitamento e il patrimonio netto mediano ovvero tra l'indebitamento e il margine operativo lordo mediano per il triennio 2017-2019, indicato all'Allegato 1 al presente decreto e, alla medesima data, almeno uno di tali rapporti ha registrato un deterioramento rispetto ai relativi valori registrati alla data del 31 dicembre 2019;

b) alla data di richiesta dell'intervento e alla data di erogazione dell'intervento, è nell'interesse generale intervenire, in quanto l'intervento contribuisce ad evitare difficoltà di ordine sociale e considerevoli perdite di posti di lavoro, l'uscita dal mercato di un'impresa innovativa o di importanza sistemica, il rischio di perturbazioni di un servizio importante o situazioni analoghe debitamente giustificate; il presente requisito si intende soddisfatto qualora l'impresa richiedente appartenga ad almeno una delle categorie di seguito indicate:

1) imprese operanti in uno dei seguenti settori strategici:

1.1) ferrovie;

1.2) strade e autostrade;

1.3) sistemi di trasporto rapido di massa per le aree metropolitane;

1.4) porti e interporti;

1.5) aeroporti;

1.6) ciclovie;

2) imprese di rilevante interesse nazionale o ad alto contenuto tecnologico individuate secondo i seguenti requisiti dimensionali e di settore, definiti ai sensi dell'articolo 5, comma 8-bis, del

2.1) difesa;

2.2) sicurezza;

2.3) infrastrutture;

2.4) trasporti;

2.5) comunicazione;

2.6) energia;

2.7) ricerca e innovazione ad alto contenuto tecnologico;

2.8) turistico-alberghiero;

2.9) agroalimentare e della distribuzione;

2.10) gestione di beni culturali e artistici;

3) al di fuori delle società operanti nei predetti settori, sono altresì di rilevante interesse nazionale ai fini del presente articolo le società con un fatturato annuo netto non inferiore a 300 milioni di euro, che ai fini della presente disposizione viene determinato prendendo in considerazione la voce di conto economico «ricavi», o la voce equivalente per le società che utilizzano i principi contabili internazionali, risultante dall'ultimo bilancio di esercizio regolarmente approvato e sottoposto a revisione legale, avente una data di riferimento non anteriore di diciotto mesi rispetto alla data di richiesta dell'intervento;

4) imprese che rientrano nel 30 per cento delle imprese con maggior numero di dipendenti nella provincia dove è situata la propria sede legale ovvero la sede dello stabilimento produttivo;

c) l'impresa, avuto riguardo alle interlocuzioni con il settore bancario, non ha potuto reperire finanziamenti sui mercati a condizioni accessibili; il presente requisito si intende soddisfatto qualora alla data di richiesta dell'intervento il rapporto tra l'indebitamento e il patrimonio netto ovvero tra l'indebitamento e il margine operativo lordo dell'impresa richiedente, così come risultante da stime effettuate con analisi ex ante per conto del Patrimonio Destinato, risulti essere maggiore rispetto al livello normalizzato specifico del settore in cui opera l'impresa, calcolato come la media del rapporto tra l'indebitamento e il patrimonio netto mediano ovvero tra l'indebitamento e il margine operativo lordo mediano per il triennio 2017-2019, indicato all'Allegato 1 al presente decreto e, alla data di richiesta dell'intervento, almeno uno di tali rapporti abbia registrato un deterioramento rispetto ai relativi valori registrati alla data del 31 dicembre 2019; l'impresa richiedente è tenuta altresì a dichiarare al Patrimonio Destinato che le misure di aiuto di supporto alla liquidità per fronteggiare le conseguenze della pandemia da COVID-19, diverse da quelle di cui all'articolo 6, previste nell'ordinamento nazionale, sono insufficienti a garantirne la redditività;

d) l'impresa non si trovava, alla data del 31 dicembre 2019, in situazione di difficoltà, ai sensi dell'articolo 2, n. 18, del

1) al 31 dicembre 2019, il rapporto tra le perdite nette e il capitale sociale era pari o inferiore al 50 per cento, così come desumibile dal bilancio d'esercizio regolarmente approvato e sottoposto a revisione legale; in caso di data di chiusura di bilancio diversa dal 31 dicembre 2019 il predetto rapporto può essere calcolato sulla base di una situazione patrimoniale riferibile al 31 dicembre 2019, redatta con l'osservanza delle norme sul bilancio di esercizio;

2) almeno una volta nel corso degli ultimi due esercizi, il rapporto tra l'indebitamento e il patrimonio netto è stato inferiore o pari a 7,5 o il rapporto tra il margine operativo lordo e gli interessi è stato superiore o pari a 1,0, il tutto come risultante dai relativi bilanci di esercizio regolarmente approvati e sottoposti a revisione legale;

3) l'impresa non è sottoposta a procedura concorsuale e non ricorrono le condizioni previste per l'apertura nei suoi confronti di una tale procedura, su richiesta dei suoi creditori;

4) l'impresa non ha ricevuto un aiuto per il salvataggio non ancora rimborsato, nè un aiuto per la ristrutturazione nè è ancora soggetta a un piano di ristrutturazione, ai sensi della Comunicazione della Commissione recante orientamenti sugli aiuti per il salvataggio e la ristrutturazione di imprese non finanziarie in difficoltà (2014/C 249/01);

e) alla Data di richiesta dell'intervento, l'impresa non è società a partecipazione pubblica, come definita ai sensi dell'articolo 2, comma 1, lettera n), del

2. Qualora le società richiedenti non soddisfino i requisiti di cui alle lettere a) e c) del comma 1, possono dichiarare e documentare, sulla base della situazione patrimoniale effettivamente esistente redatta con l'osservanza delle norme sul bilancio d'esercizio e avente data di riferimento non anteriore di centoventi giorni rispetto alla data di richiesta dell'intervento, che il rapporto tra l'indebitamento e il patrimonio netto ovvero tra l'indebitamento e il margine operativo lordo risulta essere maggiore rispetto al livello normalizzato specifico del settore in cui opera l'impresa, calcolato come la media del rapporto tra l'indebitamento e il patrimonio netto mediano ovvero tra l'indebitamento e il margine operativo lordo mediano per il triennio 2017-2019, indicato all'Allegato 1 al presente decreto e, alla data di richiesta dell'intervento, almeno uno di tali rapporti abbia registrato un deterioramento rispetto ai relativi valori registrati alla data del 31 dicembre 2019.

3. Ai fini degli interventi di cui al comma 1, lettera d), dell'articolo 6, la società soddisfa in via cumulativa, oltre le condizioni indicate dall'articolo 3, i seguenti requisiti:

a) alla data di richiesta dell'intervento, l'impresa non è una piccola e media impresa ai sensi dell'articolo 2, dell'allegato 1, del

b) nel periodo compreso tra il 1° marzo 2020 e la data di richiesta dell'intervento, l'impresa ha registrato una riduzione di ricavi non inferiore al 10 per cento rispetto allo stesso periodo dell'anno precedente;

c) l'impresa non si trovava, alla data del 31 dicembre 2019, in situazione di difficoltà, ai sensi dell'articolo 2, n. 18, del

1) al 31 dicembre 2019, il rapporto tra le perdite nette e il capitale sociale era inferiore o pari al 50 per cento, così come desumibile dal bilancio d'esercizio regolarmente approvato e sottoposto a revisione legale; in caso di data di chiusura di bilancio diversa dal 31 dicembre 2019 il predetto rapporto può essere calcolato sulla base di una situazione patrimoniale riferibile al 31 dicembre 2019, redatta con l'osservanza delle norme sul bilancio di esercizio;

2) almeno una volta nel corso degli ultimi due esercizi, il rapporto tra l'indebitamento e il patrimonio netto è stato pari o inferiore a 7,5 o il rapporto tra il margine operativo lordo e gli interessi è stato pari o superiore a 1,0 il tutto come risultante dai relativi bilanci di esercizio regolarmente approvati e sottoposti a revisione legale;

3) l'impresa non è sottoposta a procedura concorsuale e non ricorrono le condizioni previste per l'apertura nei suoi confronti di una tale procedura, su richiesta dei suoi creditori;

4) l'impresa non ha ricevuto un aiuto per il salvataggio non ancora rimborsato, nè un aiuto per la ristrutturazione nè è ancora soggetta a un piano di ristrutturazione, ai sensi della Comunicazione della Commissione recante orientamenti sugli aiuti per il salvataggio e la ristrutturazione di imprese non finanziarie in difficoltà (2014/C 249/01);

d) alla data di richiesta dell'intervento, l'impresa non è società a partecipazione pubblica, come definita ai sensi dell'articolo 2, comma 1, lettera n), del

e) il prestito obbligazionario subordinato è destinato al fabbisogno relativo agli investimenti ovvero quello relativo al capitale circolante.

Art. 6. Tipologie di interventi

1. Ai sensi del presente Titolo, gli interventi del Patrimonio Destinato sono effettuati mediante:

a) la partecipazione ad aumenti di capitale;

b) la sottoscrizione di prestiti obbligazionari subordinati con obbligo di conversione;

c) la sottoscrizione di prestiti obbligazionari subordinati convertibili;

d) la sottoscrizione di prestiti obbligazionari subordinati.

2. La sottoscrizione da parte del Patrimonio Destinato dei contratti relativi agli interventi di cui al comma 1, lettere a), b) e c), è effettuata entro il 30 settembre 2021.

3. La sottoscrizione dei contratti relativi ai prestiti obbligazionari subordinati di cui al comma 1, lettera d), da parte del Patrimonio Destinato è effettuata entro il 30 giugno 2021.

4. L'impresa indica nella propria istanza il tipo di intervento richiesto. L'intervento è negato nel caso di carenza anche di uno solo dei requisiti di accesso previsti dal presente decreto per il tipo di intervento richiesto o di non conformità del medesimo con i termini e le condizioni previste dal presente decreto e dal Regolamento del Patrimonio Destinato.

Art. 7. Dimensione degli aumenti di capitale, dei prestiti obbligazionari con obbligo di conversione e dei prestiti obbligazionari subordinati convertibili.

1. Gli interventi del Patrimonio Destinato di cui all'articolo 6, comma 1, lettere a), b) e c) non superano il minimo necessario per garantire la continuità dell'impresa beneficiaria e in ogni caso non possono andare oltre il ripristino della struttura patrimoniale dell'impresa beneficiaria alla data del 31 dicembre 2019, da intendersi come il ripristino del rapporto tra indebitamento e patrimonio netto a tale data; ai sensi del presente articolo l'importo massimo dell'intervento corrisponderà al minore tra quelli risultanti dall'applicazione dei seguenti indicatori:

a) l'importo necessario al ripristino del rapporto tra indebitamento e patrimonio netto dell'impresa beneficiaria, così come risultante da stime effettuate con analisi ex ante per conto del Patrimonio Destinato, al livello normalizzato specifico del settore in cui opera, calcolato come la media del rapporto tra l'indebitamento e il patrimonio netto mediano per il triennio 2017-2019, indicate all'Allegato 1 al presente decreto;

b) l'importo necessario al ripristino del rapporto tra indebitamento e patrimonio netto dell'impresa beneficiaria a quello registrato al 31 dicembre 2019, così come risultante da stime effettuate con analisi ex ante per conto del Patrimonio Destinato;

c) l'importo necessario al ripristino del rapporto tra la posizione finanziaria netta e il margine operativo lordo ad un valore pari a 3, fermo restando che tale rapporto può presentare uno scostamento per eccesso o per difetto fino ad un massimo del 10 per cento rispetto a tale valore, così come risultante da stime ex ante per conto del Patrimonio Destinato.

2. Qualora l'importo richiesto dall'impresa dovesse risultare non congruo rispetto ai risultati dell'analisi ex ante, la società richiedente può dichiarare e documentare, sulla base di una situazione patrimoniale e di un conto economico redatti con l'osservanza delle norme sul bilancio d'esercizio e aventi data di riferimento non anteriore di centoventi giorni rispetto alla data di richiesta dell'intervento, che il rapporto tra l'indebitamento e il patrimonio netto o tra la posizione finanziaria netta e il margine operativo lordo risultano essere maggiori rispetto alle stime effettuate con analisi ex ante per conto del Patrimonio Destinato.

3. La sottoscrizione da parte del Patrimonio Destinato di aumenti di capitale, di prestiti obbligazionari con obbligo di conversione e di prestiti obbligazionari subordinati convertibili è effettuata nel rispetto dei seguenti limiti:

a) con riguardo alle società le cui azioni sono quotate in un mercato regolamentato, l'intervento non può implicare l'emissione di nuove azioni in misura pari o superiore al 20 per cento delle azioni quotate della società medesima nello stesso mercato regolamentato, su un periodo di dodici mesi precedenti la data di emissione delle nuove azioni in favore del Patrimonio Destinato;

b) con riguardo alle società le cui azioni non sono quotate in un mercato regolamentato:

1) per quanto riguarda gli aumenti di capitale e i prestiti obbligazionari subordinati convertibili, l'intervento non implica l'emissione di nuove azioni in misura superiore al 20 per cento delle azioni in circolazione della società medesima alla data dell'intervento del Patrimonio Destinato, elevabile di un ulteriore importo massimo pari al 4,99 per cento delle azioni in circolazione in presenza di un contestuale co-investimento di pari importo da parte di altri investitori, inclusi gli azionisti esistenti della società richiedente;

2) per quanto riguarda i prestiti obbligazionari con obbligo di conversione, l'importo dello strumento non è superiore al 24,99 per cento delle azioni in circolazione della società medesima alla data di emissione dello strumento stesso.

4. Nelle società quotate e non quotate, l'intervento del Patrimonio Destinato non è inferiore a:

a) 25 milioni di euro per ciascun intervento, in caso di interventi consistenti nella sottoscrizione di prestiti obbligazionari con obbligo di conversione;

b) 1 milione di euro per ciascun intervento, in caso di interventi consistenti nella sottoscrizione di prestiti obbligazionari subordinati convertibili;

c) 100 milioni di euro per ciascun intervento, in caso di interventi consistenti nella partecipazione ad aumenti di capitale.

5. Gli interventi del Patrimonio Destinato di cui all'articolo 6, comma 1, lettere a), b) e c) di importo superiore a 250 milioni di euro sono subordinati alla notifica e all'approvazione della Commissione europea ai sensi dell'articolo 108 del Trattato sul funzionamento dell'Unione europea.

Art. 8. Dimensione dei prestiti obbligazionari subordinati

1. Il valore nominale dei prestiti obbligazionari subordinati di cui all'articolo 6, comma 1, lettera d), sottoscritti dal Patrimonio Destinato non è superiore ai due terzi della spesa salariale annua dell'impresa beneficiaria riferita all'anno 2019, compresi gli oneri sociali e il costo del personale che lavora nel sito dell'impresa ma figura formalmente nel libro paga dei subcontraenti, e all'8,4 per cento del fatturato totale dell'impresa beneficiaria riferito all'anno 2019, che ai fini della presente disposizione viene determinato prendendo in considerazione la voce di conto economico «ricavi» o la voce equivalente per le società che utilizzano i principi contabili internazionali.

2. Qualora la società sia beneficiaria di finanziamenti assistiti da garanzia pubblica in attuazione di un regime di aiuto ai sensi del paragrafo 3.2 del Quadro Temporaneo ovvero di aiuti sotto forma di tassi d'interesse agevolati in attuazione di un regime di aiuto ai sensi del paragrafo 3.3 dello stesso, la somma degli importi garantiti, dei prestiti agevolati e dell'ammontare dei prestiti obbligazionari non può superare il maggiore valore tra: il 25 per cento dell'ammontare dei ricavi come definiti al comma 1 e il doppio della spesa salariale annua dell'impresa beneficiaria riferita all'anno 2019, compresi gli oneri sociali e il costo del personale che lavora nel sito dell'impresa ma figura formalmente nel libro paga dei subcontraenti.

Art. 9. Condizioni economiche degli aumenti di capitale

1. La sottoscrizione di aumenti di capitale è effettuata alle seguenti condizioni economiche, come eventualmente specificate ulteriormente dal Regolamento del Patrimonio Destinato, in conformità con la decisione della Commissione europea:

a) con riguardo alle società con azioni quotate in un mercato regolamentato, l'intervento del Patrimonio Destinato è inizialmente effettuato ad un valore pari al minore tra la media ponderata dei prezzi ufficiali di quotazione nei quindici giorni che precedono la data della richiesta di intervento, nei quindici giorni che precedono l'annuncio al mercato della richiesta di intervento, se anteriore, e nei sei mesi che precedono l'annuncio al mercato della richiesta di intervento;

b) per le società le cui azioni non sono quotate in un mercato regolamentato, sulla base del valore di mercato dell'impresa richiedente come risultante da una valutazione effettuata da un Esperto Indipendente; la valutazione dell'Esperto Indipendente si basa su una vendor due diligence predisposta dal revisore legale dell'impresa richiedente, se presente, ovvero da altri soggetti dotati di adeguata esperienza e qualificazione professionale, ed è effettuata applicando metodi comunemente applicati nella prassi; il valore di mercato dell'impresa richiedente è approvato dall'organo amministrativo della stessa, previo parere dell'organo di controllo;

c) con riguardo sia alle società con azioni quotate in un mercato regolamentato, sia alle società non quotate, sono previste modalità idonee ad incrementare progressivamente la remunerazione dell'investimento al fine di incentivare il riacquisto da parte dell'impresa beneficiaria; l'aumento della remunerazione può consistere, a scelta dell'impresa beneficiaria, nella assegnazione di azioni supplementari al Patrimonio Destinato:

1) quattro anni dopo l'esecuzione del conferimento, cinque nel caso di società non quotate, se la partecipazione del Patrimonio Destinato non si è ridotta di almeno il 40 per cento, sono previsti meccanismi di incremento della remunerazione dell'investimento del Patrimonio Destinato in misura pari al 10 per cento della quota da esso ancora detenuta;

2) sei anni dopo l'esecuzione del conferimento, sette nel caso di società non quotate, se la partecipazione del Patrimonio Destinato non è stata integralmente dismessa, sono previsti meccanismi di incremento della remunerazione dell'investimento del Patrimonio Destinato in misura pari ad un ulteriore 10 per cento della quota da esso ancora detenuta.

2. Qualora i meccanismi di incremento della remunerazione previsti al comma 1, lettera c), numeri 1) e 2), siano regolati in contanti, ad esempio mediante distribuzione di un dividendo straordinario in favore del solo Patrimonio Destinato, e dunque con modalità diverse dall'assegnazione in favore del Patrimonio Destinato di azioni supplementari, il valore dell'incremento è calcolato ai sensi dell'articolo 13.

3. I meccanismi di incremento della remunerazione sopra indicati non si applicano nel caso di interventi effettuati dal Patrimonio Destinato in società con azioni quotate in un mercato regolamentato in cui vi è già una partecipazione pubblica, in presenza di un contestuale co-investimento da parte di altri investitori effettuato alle stesse condizioni del Patrimonio Destinato e in misura almeno pari al 30 per cento dell'intervento complessivo.

Art. 10. Condizioni economiche dei prestiti obbligazionari subordinati con obbligo di conversione

1. La sottoscrizione di prestiti obbligazionari con obbligo di conversione è effettuata alle seguenti condizioni economiche, come eventualmente specificate ulteriormente dal Regolamento del Patrimonio Destinato, in conformità con la decisione della Commissione europea:

a) la durata è di quattro anni, con riferimento alle società quotate, e di cinque anni, con riferimento alle società non quotate;

b) la remunerazione tiene conto delle caratteristiche dello strumento prescelto, incluso il rischio dell'investimento, di un appropriato tasso di interesse, nonchè di incentivi all'uscita dallo strumento medesimo; la remunerazione è determinata in funzione del tasso base (EURIBOR a 1 anno), incrementato di un fattore di premio come indicato nella tabella sotto riportata:

|

Primo anno |

Secondo e terzo anno |

Quarto e quinto anno |

|

250 bps |

350 bps |

500 bps |

c) il prezzo di riferimento delle azioni da assegnare in conversione è determinato:

1) per le società con azioni quotate in un mercato regolamentato, sulla base del valore azionario di mercato dell'impresa richiedente, calcolato sulla base della minore tra le medie ponderate dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di richiesta dell'intervento, nei quindici giorni che precedono l'annuncio al mercato della richiesta di intervento, se anteriore, e nei sei mesi che precedono l'annuncio al mercato della richiesta di intervento, scontata del 5 per cento;

2) per le società le cui azioni non sono quotate in un mercato regolamentato, sulla base del valore di mercato dell'impresa richiedente, scontato del 5 per cento, come risultante da una valutazione effettuata da un Esperto Indipendente; la valutazione dell'Esperto Indipendente si basa su una vendor due diligence predisposta dal revisore legale dell'impresa richiedente, se presente, ovvero da altri soggetti dotati di adeguata esperienza e qualificazione professionale, ed è effettuata applicando metodi comunemente applicati nella prassi; il valore di mercato dell'impresa richiedente è approvato dall'organo amministrativo della stessa, previo parere dell'organo di controllo;

d) i contratti che disciplinano l'intervento del Patrimonio Destinato mediante sottoscrizione di prestiti obbligazionari con obbligo di conversione prevedono che:

1) al verificarsi di determinati eventi, il portatore dello strumento ha il diritto, esercitabile a propria discrezione, di ottenere il rimborso anticipato del prestito da effettuarsi, a discrezione dell'emittente, mediante la consegna delle azioni da assegnare in conversione ovvero mediante il pagamento in denaro di un importo pari al maggiore tra il valore nominale dello strumento incrementato in ragione dei tassi d'interesse indicati nella tabella di cui al comma 1, lettera b), ulteriormente aumentato di 200 punti-base e il valore delle azioni da assegnare in conversione alla data in cui si è verificato l'evento;

2) ad ogni data di pagamento degli interessi, l'emittente ha il diritto di rimborsare anticipatamente il prestito mediante il pagamento in denaro di un importo pari al maggiore tra il valore nominale dello strumento incrementato in ragione dei tassi d'interesse indicati nella tabella di cui al comma 1, lettera b), ulteriormente aumentato di 200 punti-base e il valore delle azioni da assegnare in conversione a tale data di pagamento; in ogni caso, l'importo dovuto dall'emittente è maggiorato degli interessi maturati e non corrisposti alla data di rimborso anticipato dello strumento;

e) alla data di scadenza:

1) qualora il valore delle azioni da assegnare in conversione sia superiore o uguale al valore nominale dello strumento, l'emittente è tenuto a rimborsare lo strumento, alternativamente, mediante pagamento in denaro di un importo pari al valore delle azioni da assegnare in conversione, ovvero mediante pagamento in denaro di un importo pari al valore nominale dello strumento e la contestuale consegna di azioni per un valore pari alla differenza tra il valore delle azioni da assegnare in conversione e il valore nominale dello strumento;

2) qualora il valore delle azioni da assegnare in conversione sia inferiore al valore nominale dello strumento, l'emittente è tenuto a rimborsare lo strumento, alternativamente, mediante la consegna delle azioni da assegnare in conversione, ovvero mediante pagamento in denaro di un importo pari al valore nominale dello strumento; in ogni caso, l'importo dovuto dall'emittente è maggiorato degli interessi maturati e non corrisposti alla data di rimborso anticipato dello strumento;

f) alla data di scadenza, il valore delle azioni dell'emittente da assegnare in conversione è determinato:

1) per le società con azioni quotate in un mercato regolamentato, sulla base del valore azionario di mercato dell'impresa richiedente, calcolato sulla base della media ponderata dei prezzi ufficiali di quotazione nei quindici giorni che precedono la data di scadenza;

2) per le società le cui azioni non sono quotate in un mercato regolamentato, con le stesse modalità previste dal comma 1, lettera c), n. 2), fermo restando che la valutazione dell'esperto indipendente non sia anteriore di oltre novanta giorni rispetto alla data di scadenza;

g) qualora due anni dopo la conversione dello strumento la partecipazione del Patrimonio Destinato non sia stata interamente ceduta, trova applicazione un meccanismo di remunerazione incrementale nella misura del 10 per cento della partecipazione residua; l'aumento della remunerazione può consistere, a scelta dell'impresa, nella assegnazione di azioni supplementari al Patrimonio Destinato ovvero nel pagamento di un dividendo straordinario in favore del Patrimonio Destinato o meccanismi equipollenti; l'importo del dividendo straordinario:

1) con riferimento alle società con azioni quotate in un mercato regolamentato, è pari al valore risultante dal prodotto tra la media ponderata dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di incremento e il numero di azioni equivalenti all'incremento del 10 per cento della partecipazione detenuta dal Patrimonio Destinato;

2) con riferimento alle società le cui azioni non sono quotate in un mercato regolamentato, è pari al valore risultante dal prodotto tra il valore di mercato delle azioni dell'impresa richiedente calcolato con le stesse modalità previste dal comma 1, lettera c), n. 2), ad una data non precedente novanta giorni la data di incremento della remunerazione e il numero di azioni equivalenti all'incremento del 10 per cento della partecipazione detenuta dal Patrimonio Destinato;

h) in caso di sottoposizione dell'impresa a fallimento o altra procedura concorsuale che presupponga lo stato di insolvenza, gli strumenti saranno rimborsati in termini di capitale e interessi residui:

1) successivamente al soddisfacimento di tutti i creditori chirografari e privilegiati;

2) pari passu con i creditori caratterizzati dal medesimo grado di subordinazione;

3) in ogni caso con precedenza rispetto ai titolari di azioni, e altri titoli di equity o quasi equity, posizioni negoziali e strumenti di capitale e di partecipazione.

Art. 11. Condizioni economiche dei prestiti obbligazionari subordinati convertibili

1. Gli interventi del Patrimonio Destinato nella forma di prestiti obbligazionari subordinati convertibili possono essere effettuati esclusivamente a favore di imprese con un rating non inferiore a B+, o equivalente, rilasciato da un'agenzia di rating del credito esterna (ECAI) in data non precedente al 31 dicembre 2019 e che abbiano costituito una riserva di cassa sufficiente a coprire l'obbligo di pagamento degli interessi che maturano nei primi sei mesi dalla data di emissione dello strumento.

2. La sottoscrizione di prestiti obbligazionari subordinati convertibili è effettuata alle seguenti condizioni, in conformità della decisione della Commissione europea, come eventualmente specificate dal Regolamento del Patrimonio Destinato:

a) la durata è di cinque anni, con riferimento alle società quotate, e di sei anni, con riferimento alle società non quotate;

b) la remunerazione tiene conto delle caratteristiche dello strumento prescelto, incluso il rischio dell'investimento, di un appropriato tasso di interesse, nonchè di incentivi all'uscita dallo strumento medesimo; la remunerazione è determinata in funzione del tasso base (EURIBOR a 1 anno), incrementato di un fattore di premio come indicato nella tabella sotto riportata:

|

Primo anno |

Secondo e terzo anno |

Quarto e quinto anno |

Sesto anno |

|

250 bps |

350 bps |

500 bps |

700 bps |

Il tasso di interesse applicabile allo strumento determinato ai sensi del presente comma è decurtato del valore dell'opzione di conversione incorporata nello strumento, come indicato dalla seguente tabella:

|

Impresa beneficiaria |

Primo anno |

Secondo anno |

Terzo anno |

Quarto anno |

Quinto anno |

Sesto anno |

|

Quotata (5 anni) |

250 bps |

300 bps |

300 bps |

420 bps |

420 bps |

- |

|

Non quotata (6 anni) |

250 bps |

315 bps |

315 bps |

420 bps |

420 bps |

500 bps |

c) il prezzo di riferimento iniziale dello strumento è determinato:

1) con riferimento alle società con azioni quotate in un mercato regolamentato, sulla base del valore azionario di mercato dell'impresa richiedente, calcolato sulla base della minore tra le medie ponderate dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di richiesta dell'intervento, nei quindici giorni che precedono l'annuncio al mercato della richiesta di intervento, se anteriore, nei sei mesi che precedono l'annuncio al mercato della richiesta di intervento, o cinque giorni di mercato aperto successivi all'annuncio al mercato della richiesta di intervento;

2) con riferimento alle società le cui azioni non sono quotate in un mercato regolamentato, con le stesse modalità previste dall'articolo 9, comma 1, lettera b); il valore dell'impresa così determinato è decurtato di una percentuale pari al rapporto tra il valore risultante dal rapporto tra il valore nominale dello strumento, incluso qualsiasi importo sottoscritto da investitori terzi, e il valore di mercato dell'impresa, e 5;

d) il numero delle azioni di nuova emissione della società che, nel rispetto dei limiti previsti dal precedente articolo 6, sono assegnate in conversione al Patrimonio Destinato è pari al rapporto tra il valore nominale dello strumento e:

1) con riferimento alle società con azioni quotate su un mercato regolamentato, il 150 per cento del prezzo di riferimento iniziale;

2) con riferimento alle società le cui azioni non sono quotate su un mercato regolamentato, il 140 per cento del prezzo di riferimento iniziale;

e) i contratti che disciplinano l'intervento del Patrimonio Destinato mediante sottoscrizione di prestiti obbligazionari subordinati convertibili prevedono che:

1) al verificarsi di determinati eventi il portatore dello strumento ha il diritto, esercitabile a propria discrezione, di ottenere il rimborso anticipato dello strumento da parte dell'emittente mediante il pagamento in denaro di un importo pari al valore nominale dello strumento ovvero mediante la consegna di un numero di azioni dell'emittente risultante dall'applicazione del rapporto tra il valore nominale unitario delle obbligazioni e il 95 per cento del prezzo teorico ex diritto delle azioni dell'emittente; in ogni caso, l'importo dovuto dall'emittente è maggiorato degli interessi maturati e non corrisposti alla data di rimborso anticipato dello strumento;

2) ad ogni data di pagamento degli interessi, l'emittente ha il diritto di rimborsare anticipatamente il prestito mediante il pagamento in denaro di un importo pari al maggiore tra il valore nominale dello strumento e il valore delle azioni da assegnare in conversione a tale data decurtato di un importo pari alla somma dei dividendi eventualmente distribuiti dalla società al Patrimonio Destinato tra la data di emissione dello strumento e la data di rimborso maggiorato degli interessi maturati e non corrisposti a tale data;

f) alla data di scadenza:

1) qualora il valore delle azioni da assegnare in conversione sia inferiore al valore nominale dello strumento, l'emittente è tenuto al rimborso integrale dello strumento mediante pagamento in denaro di un importo pari al valore nominale dello strumento;

2) qualora il valore delle azioni da assegnare in conversione sia superiore o uguale al valore nominale dello strumento, l'emittente è tenuto a rimborsare lo strumento, alternativamente, mediante pagamento in denaro di un importo pari al valore delle azioni da assegnare in conversione, ovvero mediante la consegna di tali azioni. In caso di consegna delle azioni, qualora il valore nominale dello strumento incrementato del 5,26 per cento è superiore al valore delle azioni da assegnare in conversione, decurtato di un importo pari alla somma dei dividendi eventualmente distribuiti dalla società al Patrimonio Destinato tra la data di emissione dello strumento e la data di rimborso, la differenza tra tali valori è versata in denaro; in ogni caso, l'importo dovuto dall'emittente è maggiorato degli interessi maturati e non corrisposti alla data di rimborso anticipato dello strumento;

g) il valore delle azioni dell'emittente da assegnare in conversione è calcolato come segue:

1) con riferimento alle società con azioni quotate in un mercato regolamentato, sulla base del valore azionario di mercato dell'impresa richiedente, calcolato sulla base della media ponderata dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di scadenza;

2) con riferimento alle società le cui azioni non sono quotate in un mercato regolamentato, con le stesse modalità utilizzate per il calcolo del valore delle azioni alla data di emissione, fermo restando che la valutazione dell'esperto indipendente non è anteriore di più di novanta giorni dalla data di scadenza;

3) in ogni caso, il valore delle azioni da assegnare in conversione è decurtato di un importo pari alla somma dei dividendi eventualmente distribuiti dalla società al Patrimonio Destinato tra la data di emissione dello strumento e la data di rimborso dello stesso;

h) qualora un anno dopo la conversione dello strumento la partecipazione del Patrimonio Destinato non sia stata interamente ceduta, trova applicazione un meccanismo di remunerazione incrementale nella misura del 10 per cento della partecipazione residua; l'aumento della remunerazione può consistere, a scelta dell'impresa, nella assegnazione di azioni supplementari al Patrimonio Destinato ovvero nel pagamento di un dividendo straordinario in favore del Patrimonio Destinato (o meccanismi equipollenti); l'importo del dividendo straordinario:

1) con riferimento alle società con azioni quotate in un mercato regolamentato, è pari al valore risultante dal prodotto tra la media ponderata dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di incremento e il numero di azioni equivalenti all'incremento del 10 per cento della partecipazione detenuta dal Patrimonio Destinato;

2) con riferimento alle società le cui azioni non sono quotate in un mercato regolamentato, è pari al valore risultante dal prodotto tra il valore di mercato delle azioni dell'impresa richiedente calcolato con le stesse modalità previste dal comma 2, lettera c), n. 2, ad una data non precedente novanta giorni la data di incremento della remunerazione e il numero di azioni equivalenti all'incremento del 10 per cento della partecipazione detenuta dal Patrimonio Destinato;

i) in caso di sottoposizione dell'impresa a fallimento o altra procedura concorsuale che presupponga lo stato di insolvenza, gli strumenti saranno rimborsati in termini di capitale e interessi residui:

1) successivamente al soddisfacimento di tutti i creditori chirografari e privilegiati;

2) pari passu con i creditori caratterizzati dal medesimo grado di subordinazione;

3) in ogni caso con precedenza rispetto ai titolari di azioni, e altri titoli di equity o quasi equity, posizioni negoziali e strumenti di capitale e di partecipazione.

Art. 12. Condizioni economiche dei prestiti obbligazionari subordinati

1. La sottoscrizione di prestiti obbligazionari subordinati è effettuata in favore di imprese con un rating non inferiore a B+, o equivalente, rilasciato da un'agenzia di rating del credito esterna (ECAI) in data non precedente al 31 dicembre 2019 alle seguenti condizioni economiche, come eventualmente specificate dal Regolamento del Patrimonio Destinato, in conformità della decisione della Commissione europea:

a) la durata è di sei anni; la remunerazione è determinata in funzione del tasso base (EURIBOR a 1 anno) al 1° gennaio 2020 incrementato di un fattore di premio come indicato nella tabella sotto riportata:

|

Primo anno |

Secondo e terzo anno |

Quarto, quinto e sesto anno |

|

250 bps |

300 bps |

400 bps |

In ogni caso, il tasso base applicabile allo strumento non è inferiore a zero;

b) i contratti che disciplinano l'intervento del Patrimonio Destinato mediante sottoscrizione di prestiti obbligazionari prevedono che in caso di inadempimento agli impegni assunti ai sensi dell'articolo 14, comma 5, l'impresa sia tenuta a rimborsare anticipatamente il prestito obbligazionario per un importo pari al valore nominale;

c) i contratti che disciplinano l'intervento del Patrimonio Destinato mediante sottoscrizione di prestiti obbligazionari prevedono:

1) i casi al verificarsi dei quali il portatore dello strumento ha il diritto, esercitabile a propria discrezione, di ottenere il rimborso anticipato del prestito da parte dell'emittente mediante il pagamento in denaro di un importo pari al valore nominale dello strumento;

2) il diritto dell'impresa di rimborsare anticipatamente il prestito ad ogni data di pagamento degli interessi mediante il pagamento in denaro di un importo pari al valore nominale dello strumento;

d) alla data di scadenza, l'emittente è tenuto al rimborso integrale dello strumento mediante il pagamento in denaro di un importo pari al suo valore nominale;

e) in caso di sottoposizione dell'impresa a fallimento o altra procedura concorsuale che presupponga lo stato di insolvenza, gli strumenti sono rimborsati in termini di capitale ed interessi residui:

1) successivamente al soddisfacimento di tutti i creditori chirografari e privilegiati;

2) pari passu con i creditori caratterizzati dal medesimo grado di subordinazione;

3) in ogni caso con precedenza rispetto ai titolari di azioni, ed altri titoli di equity o quasi equity, posizioni negoziali e strumenti di capitale e di partecipazione;

f) gli strumenti non sono convertibili in azioni, nè in strumenti partecipativi del capitale sociale della impresa beneficiaria o di altra società.

2. In ogni caso l'intervento previsto dal presente articolo è riservato a imprese che abbiano costituito una riserva di cassa sufficiente a coprire l'obbligo di pagamento degli interessi che matureranno nei primi sei mesi dalla data di emissione dello strumento.

Art. 13. Modalità di disinvestimento

1. Con riferimento agli interventi di cui all'articolo 6, comma 1, lettera a), nonchè con riferimento agli interventi di cui all'articolo 6, comma 1, lettere b) e c), successivamente all'eventuale conversione delle obbligazioni in azioni, l'impresa beneficiaria può riacquistare in qualsiasi momento la partecipazione del Patrimonio Destinato al prezzo più elevato fra il valore di mercato al momento del riacquisto e il prezzo di sottoscrizione dello strumento incrementato in ragione dei tassi d'interesse indicati nella tabella di seguito riportata, ulteriormente aumentati di 200 punti-base, fino al settimo anno dall'intervento, con riferimento agli interventi di cui all'articolo 6, comma 1, lettera a), ovvero fino al settimo anno dalla conversione, con riferimento agli interventi di cui all'articolo 6, comma 1, lettere b) e c). L'aumento di 200 punti-base non trova applicazione a partire dall'ottavo anno.

|

Primo anno |

Secondo e terzo anno |

Quarto e quinto anno |

Sesto e settimo anno |

Ottavo anno e successive |

|

250 bps |

350 bps |

500 bps |

700 bps |

950 bps |

2. Resta ferma la facoltà del Patrimonio Destinato di vendere in qualsiasi momento a terzi la partecipazione a valore di mercato, mediante consultazione aperta e a parità di condizioni con potenziali interessati.

3. Fermo restando quanto previsto ai commi 1 e 2, i meccanismi contrattuali di disinvestimento, sia delle partecipazioni azionarie sia dei prestiti obbligazionari, comprendono, tra l'altro, i seguenti:

a) per le società con azioni quotate sui mercati regolamentati, cessione sul mercato ovvero a uno o più investitori interessati all'acquisto, in forma aperta e non discriminatoria. In tale caso, qualora il prezzo di cessione sia inferiore al corrispettivo indicato al precedente comma 1, le condizioni pro-concorrenziali individuate al successivo articolo 14, comma 1, lettera e), continueranno ad applicarsi almeno fino a quattro anni successivi all'intervento del Patrimonio Destinato;

b) per le società non quotate, in aggiunta alla cessione a uno o più investitori interessati all'acquisto in forma aperta e non discriminatoria, ai sensi e alle condizioni di cui alla precedente lettera a), uno o più dei seguenti:

1) una procedura che preveda la quotazione delle azioni dell'impresa beneficiaria al ricorrere dei relativi presupposti e la contestuale dismissione in via prioritaria della partecipazione di titolarità del Patrimonio Destinato;

2) il diritto di co-vendita in capo al Patrimonio Destinato in caso di dismissione della partecipazione di maggioranza dell'impresa beneficiaria;

3) il diritto del Patrimonio Destinato di ottenere la vendita della partecipazione da parte dei soci di maggioranza in caso sia opportuna la cessione del controllo sulla società;

4) l'obbligo dei soci di maggioranza della società di acquistare la partecipazione o gli strumenti finanziari del Patrimonio Destinato al prezzo più elevato tra il valore di mercato al momento del riacquisto e il valore nominale dell'investimento iniziale incrementato in ragione dei tassi di interesse indicati nella tabella di cui all'articolo 10, comma 1, lettera b), ulteriormente aumentati fino al settimo anno dall'intervento di 200 punti-base, decurtato di un importo pari alla somma dei dividendi eventualmente distribuiti dalla società al Patrimonio Destinato sino alla data del disinvestimento;

5) il diritto del Patrimonio Destinato di recedere dalla società.

4. Qualora sei anni dopo l'effettuazione di uno qualsiasi degli interventi di ricapitalizzazione di cui al Titolo II, la quota di partecipazione del Patrimonio Destinato non sia stata ridotta al di sotto del 15 per cento del capitale proprio dell'impresa beneficiaria, quest'ultima, d'intesa con CDP S.p.A., dovrà presentare alla Commissione europea un piano di ristrutturazione ai sensi della Comunicazione della Commissione recante orientamenti sugli aiuti per il salvataggio e la ristrutturazione di imprese non finanziarie in difficoltà (2014/C 249/01).

5. Il comma 4 non trova applicazione con riguardo agli interventi effettuati dal Patrimonio Destinato in società con azioni quotate in un mercato regolamentato in cui vi è già una partecipazione pubblica, in presenza di un contestuale co-investimento da parte di altri investitori effettuato alle stesse condizioni del Patrimonio Destinato e in misura almeno pari al 30 per cento dell'intervento complessivo.

6. Le previsioni del presente articolo non trovano applicazione con riferimento ai prestiti obbligazionari subordinati di cui all'articolo 6, comma 1, lettera d).

Art. 14. Impegni dell'impresa

1. Al fine di prevenire distorsioni della concorrenza, gli interventi del Patrimonio Destinato di cui all'articolo 6, comma 1, lettere a), b) e c), sono subordinati all'assunzione e al rispetto da parte dell'impresa richiedente dei seguenti impegni:

a) non pubblicizzare l'intervento per scopi commerciali;

b) fintanto che l'intervento non si sia ridotto di almeno il 75 per cento, non acquisire una partecipazione superiore al 10 per cento in imprese concorrenti o altri operatori dello stesso ramo di attività, comprese le operazioni a monte e a valle;

c) in circostanze eccezionali, e fatto salvo il controllo delle concentrazioni ai sensi della normativa applicabile, l'impresa può acquisire una partecipazione superiore al 10 per cento in operatori a monte o a valle del proprio settore solo se l'acquisizione è necessaria per mantenere la sua redditività oppure ciò conduca o favorisca il disinvestimento, in tutto o per una parte sostanziale, da parte del Patrimonio Destinato; l'operazione è notificata alla Commissione europea e non può essere eseguita prima della positiva decisione della stessa;

d) adottare una separazione contabile idonea a evitare il rischio di sovvenzioni incrociate in favore di attività economiche che erano in difficoltà alla data del 31 dicembre 2019;

e) fintanto che l'intervento non sia stato integralmente rimborsato, non effettuare pagamenti di dividendi non obbligatori nè riacquistare azioni se non in favore del Patrimonio Destinato;

f) fintanto che l'intervento non si sia ridotto di almeno il 75 per cento, la remunerazione di ciascun componente dell'organo di amministrazione e dei dirigenti apicali dell'impresa richiedente non supera la parte fissa della sua remunerazione al 31 dicembre 2019; per le persone che assumono la carica di amministratori o dirigenti apicali al momento della ricapitalizzazione o successivamente ad essa, il limite applicabile è la remunerazione fissa degli amministratori o dirigenti con lo stesso livello di responsabilità al 31 dicembre 2019; in nessun caso sono versati bonus o altre componenti variabili o comparabili della remunerazione.

2. In deroga a quanto previsto al comma 1, nel caso di interventi effettuati dal Patrimonio Destinato in società con azioni quotate in un mercato regolamentato in cui vi è già una partecipazione pubblica, in presenza di un contestuale co-investimento da parte di altri investitori effettuato alle stesse condizioni del Patrimonio Destinato e in misura almeno pari al 30 per cento dell'intervento complessivo:

a) le condizioni di cui alle lettere b), c) e f) del comma 1 si applicano per un periodo massimo di tre anni;

b) la condizione di cui alla lettera e) del comma 1 non si applica in relazione ai nuovi azionisti; con riferimento agli azionisti esistenti, il divieto di distribuzione dei dividendi non si applica, a condizione che la partecipazione complessivamente detenuta dagli azionisti esistenti sia diluita al di sotto del 10 per cento del capitale dell'impresa; se la partecipazione complessivamente detenuta dagli azionisti esistenti non è diluita fino a rappresentare meno del 10 per cento del capitale dell'impresa, il divieto di distribuzione dei dividendi si applica agli azionisti esistenti per un periodo di tre anni; in ogni caso, la remunerazione dovuta relativa agli strumenti ibridi di capitale e agli strumenti di debito subordinato detenuti dal Patrimonio Destinato viene pagata prima che gli eventuali dividendi siano versati agli azionisti in un determinato anno.

3. In deroga a quanto previsto al comma 1, nel caso di interventi effettuati dal Patrimonio Destinato in società con azioni quotate in un mercato regolamentato in cui non vi sia già una partecipazione pubblica o in società non quotate in un mercato regolamentato, la condizione di cui alla lettera e) del comma 1 non si applica ai nuovi azionisti in presenza di un contestuale co-investimento da parte di altri investitori effettuato alle stesse condizioni del Patrimonio Destinato e in misura almeno pari al 30 per cento dell'intervento complessivo purchè il relativo rapporto di distribuzione rispetto all'utile (pay-out) non ecceda il livello fissato nel periodo immediatamente precedente l'intervento del Patrimonio Destinato.

4. L'impresa beneficiaria degli interventi di cui all'articolo 6, comma 1, lettere a), b) e c), presenta annualmente al Patrimonio Destinato una relazione sulla attuazione degli impegni assunti, con i contenuti e secondo le modalità indicate nel Regolamento del Patrimonio Destinato. L'impresa beneficiaria illustra periodicamente in che modo l'intervento sostiene le proprie attività in linea con gli obiettivi dell'UE e gli obblighi nazionali in materia di trasformazione verde e digitale, compreso l'obiettivo della neutralità climatica entro il 2050.

5. Gli interventi del Patrimonio Destinato di cui all'articolo 6, comma 1, lettera d), sono subordinati all'assunzione da parte dell'impresa beneficiaria dei seguenti impegni:

a) non effettuare, dalla data dell'istanza e fino all'integrale rimborso del finanziamento, pagamenti di dividendi non obbligatori, distribuzioni di riserve e acquisto di azioni proprie;

b) destinare il finanziamento a sostenere costi per investimenti o capitale circolante relativi a stabilimenti produttivi e attività imprenditoriali che siano localizzati in Italia;

c) destinare il finanziamento in misura almeno pari al 40 per cento del valore nominale degli strumenti ad investimenti e progetti, localizzati in Italia, a carattere innovativo e ad elevata sostenibilità ambientale;

d) presentare al Patrimonio Destinato una relazione annuale sull'attuazione degli impegni assunti, con i contenuti e le modalità indicate nel Regolamento del Patrimonio Destinato.

6. Considerata la natura temporanea degli interventi del Patrimonio Destinato e l'assunzione di partecipazioni di minoranza:

a) i contratti relativi agli interventi del Patrimonio Destinato possono prevedere il diritto del Patrimonio Destinato di designare componenti negli organi di amministrazione e controllo dell'impresa beneficiaria in maniera coerente agli standard di mercato di operazioni simili agli interventi disciplinati dal presente decreto;

b) il Regolamento del Patrimonio Destinato disciplina i criteri e le priorità sulla base dei quali il Patrimonio medesimo esercita i diritti di voto connessi alle partecipazioni detenute.

7. I contratti che disciplinano l'intervento del Patrimonio Destinato possono altresì includere, tra l'altro:

a) specifiche dichiarazioni e impegni dell'impresa beneficiaria e dei suoi soci di controllo fino alla cessazione dell'intervento del Patrimonio Destinato, ivi inclusi impegni in materia di riduzione delle disparità di genere nel sistema retributivo e in materia di parità di trattamento tra i generi all'interno dell'organizzazione aziendale;

b) specifiche ipotesi di risoluzione anticipata dell'intervento in caso di violazione di tali dichiarazioni o impegni.

8. Il Regolamento del Patrimonio Destinato può indicare ulteriori impegni e dichiarazioni dell'impresa richiedente, tenendo conto degli standard di mercato.

Titolo III

OPERATIVITÀ A CONDIZIONI DI MERCATO

Art. 15. Caratteri generali

1. Gli interventi del Patrimonio Destinato di cui al presente Titolo sono effettuati secondo le priorità definite, in relazione ai settori, alle filiere, agli obiettivi di politica industriale, nel Piano nazionale di riforma di cui all'articolo 10, comma 5, della

2. Gli interventi disciplinati dal presente Titolo sono effettuati a condizioni di mercato e in coerenza con il principio dell'operatore privato in una economia di mercato.

Capo I

Operazioni sul mercato primario

Art. 16. Requisiti di accesso

1. Le imprese controparti degli interventi di cui al presente Capo soddisfano i seguenti requisiti:

a) l'impresa presenta due degli ultimi tre bilanci di esercizio, approvati e assoggettati a revisione legale, in utile, fermo restando che l'ultimo di tali bilanci è riferito ad una data non anteriore di diciotto mesi rispetto alla data della richiesta di intervento;

b) l'impresa non si trova in situazione di difficoltà, ai sensi dell'articolo 2, n. 18, del

1) in base all'ultima situazione patrimoniale approvata, il rapporto tra le perdite e il capitale sociale è inferiore al 50 per cento;

2) almeno una volta nel corso degli ultimi due esercizi, il rapporto tra l'indebitamento e il patrimonio netto è stato inferiore a 7,5 o il rapporto tra il margine operativo lordo e gli interessi è stato maggiore di 1,0 il tutto come risultante dai relativi bilanci di esercizio approvati e sottoposti a revisione legale;

3) non è sottoposta a procedura concorsuale e non ricorrono le condizioni previste per l'apertura nei suoi confronti di una tale procedura, su richiesta dei suoi creditori;

4) l'impresa non ha ricevuto un aiuto per il salvataggio non rimborsato, nè un aiuto per la ristrutturazione nè è soggetta a un piano di ristrutturazione, ai sensi della Comunicazione della Commissione recante orientamenti sugli aiuti per il salvataggio e la ristrutturazione di imprese non finanziarie in difficoltà (2014/C 249/01)»;

c) l'impresa non è società a partecipazione pubblica, come definita ai sensi dell'articolo 2, comma 1, lettera n), del

d) alle date di richiesta e di erogazione dell'intervento, l'impresa non presenta in Centrale Rischi della Banca d'Italia segnalazioni di «sofferenze a sistema» nè un rapporto tra «totale sconfinamenti per cassa» e «totale accordato operativo per cassa» superiore al venti per cento.

Art. 17. Tipologie e dimensione degli interventi

1. Gli interventi del Patrimonio Destinato di cui al presente Capo sono effettuati mediante:

a) la partecipazione ad aumenti di capitale;

b) la sottoscrizione di prestiti obbligazionari convertibili.

2. Gli interventi disciplinati dal presente Capo sono effettuati dal Patrimonio Destinato esclusivamente in presenza di un contemporaneo co-investimento di almeno un altro investitore privato, come definito ai sensi del quadro normativo dell'Unione europea in materia di aiuti di Stato, complessivamente non inferiore al 30 per cento dell'importo totale dell'intervento richiesto dall'impresa proponente l'investimento.

3. Gli interventi del Patrimonio Destinato sono effettuati nel rispetto dei seguenti limiti:

a) con riguardo alle società per azioni, con azioni quotate in un mercato regolamentato, l'intervento non può comportare l'attribuzione al Patrimonio Destinato di un numero di azioni complessivamente superiore alla percentuale di capitale votante immediatamente inferiore a quella che comporterebbe l'obbligo di promuovere un'offerta pubblica di acquisto sulla società medesima;

b) con riguardo alle società per azioni, con azioni non quotate, l'intervento non può comportare l'attribuzione al Patrimonio Destinato di un numero di azioni che attribuiscono il controllo di diritto dell'impresa;

c) con riguardo alle società per azioni, con azioni non quotate, negli interventi di cui al comma 1, il valore dell'intervento richiesto non può in ogni caso essere superiore al valore pre-money risultante dalla valutazione dell'esperto indipendente.

4. L'intervento del Patrimonio Destinato consistente nella sottoscrizione di prestiti obbligazionari convertibili non è inferiore a 1 milione di euro per ciascun prestito e l'intervento consistente nella partecipazione ad aumenti di capitale non è inferiore a 25 milioni di euro per ciascun aumento di capitale.

5. Nel caso di società costituite in forma cooperativa le operazioni di cui al presente Capo sono effettuate mediante la sottoscrizione di strumenti finanziari di cui all'articolo 2526 del codice civile. Resta fermo quanto previsto ai commi 2, 3 e 4. Nella definizione dei diritti amministrativi e patrimoniali attributi dagli strumenti finanziari si applicano in quanto compatibili gli articoli 18, 19, 20 e 21. I limiti e le condizioni di intervento che fanno riferimento al capitale sociale dell'impresa richiedente, si intendono riferiti al patrimonio netto contabile della società cooperativa beneficiaria, come risultante dall'ultimo bilancio regolarmente approvato. Gli strumenti finanziari e la relativa remunerazione costituiscono una riserva divisibile.

Art. 18. Condizioni economiche degli aumenti di capitale

1. La sottoscrizione di aumenti di capitale da parte del Patrimonio Destinato è effettuata alle condizioni economiche definite all'esito delle procedure istruttorie di cui all'articolo 25, comma 4, come specificate dal Regolamento del Patrimonio Destinato, tenendo conto anche dei seguenti criteri:

a) con riferimento alle società per azioni, con azioni quotate in un mercato regolamentato, il valore pari al minore tra la media ponderata dei prezzi ufficiali di quotazione nei quindici giorni che precedono la data della richiesta di intervento, nei quindici giorni di calendario che precedono l'annuncio al mercato della richiesta di intervento, se anteriore, e nei sei mesi che precedono l'annuncio al mercato della richiesta di intervento;

b) con riferimento alle società per azioni, le cui azioni non sono quotate in un mercato regolamentato, il valore di mercato dell'impresa proponente come risultante da una valutazione effettuata da un Esperto Indipendente; la valutazione dell'Esperto Indipendente si basa su una vendor due diligence predisposta dal revisore legale dell'impresa richiedente, se presente, ovvero da altri soggetti dotati di adeguata esperienza e qualificazione professionale; la valutazione è effettuata applicando metodi comunemente applicati nella prassi; il valore di mercato dell'impresa proponente è approvato dall'organo amministrativo della stessa, previo positivo parere dell'organo di controllo.

2. Le condizioni per la sottoscrizione dell'aumento di capitale da parte del Patrimonio Destinato sono le medesime, o comunque non deteriori rispetto ad esse, di quelle del co-investimento privato.

3. Fermo restando quanto indicato all'articolo 17, comma 2, in caso di aumento di capitale in opzione ai soci, l'intervento del Patrimonio Destinato è effettuato, in esercizio del diritto di opzione che sarà ad esso gratuitamente assegnato ovvero con impegno di sottoscrizione dell'inoptato, remunerato a condizioni di mercato oppure con modalità equipollenti, ad un valore pari al minore fra quello risultante applicando i criteri di cui comma 1, e, ove applicabile, il TERP (prezzo teorico ex diritto) delle azioni di nuova emissione scontato almeno del 10 per cento, come concordato dall'impresa richiedente con le banche collocatrici.

Art. 19. Condizioni economiche dei prestiti obbligazionari convertibili

1. Gli interventi del Patrimonio Destinato mediante prestiti obbligazionari convertibili possono essere effettuati esclusivamente a favore di società per azioni alle quali è stato assegnato un rating rilasciato da un'agenzia di rating del credito esterna (ECAI) in data non precedente al 31 dicembre 2019.

2. La sottoscrizione di prestiti obbligazionari convertibili è effettuata alle medesime condizioni contemporaneamente offerte al co-investitore privato, comunque nel rispetto delle seguenti condizioni, come eventualmente specificate dal Regolamento del Patrimonio Destinato:

a) la durata è di massimo sette anni, con riferimento alle società per azioni, quotate in un mercato regolamentato, e di massimo cinque anni, con riferimento alle società per azioni, non quotate;

b) il prezzo di sottoscrizione dello strumento è determinato:

1) con riferimento alle società per azioni, con azioni quotate in un mercato regolamentato, sulla base del valore azionario di mercato dell'impresa richiedente, calcolato sulla base della minore tra le medie ponderate dei prezzi ufficiali di quotazione nei quindici giorni di calendario che precedono la data di richiesta dell'intervento, nei quindici giorni che precedono l'annuncio al mercato della richiesta di intervento, se anteriore, e nei sei mesi che precedono l'annuncio al mercato della richiesta di intervento;